Hi, sau bao ngày ngại ngần thì hôm nay Ad cũng vượt lười để tiếp tục chủ đề hợp nhất Báo cáo tài chính cho môn SBR. Trong bài viết này, Ad sẽ đi hướng dẫn hợp nhất báo cáo tài chính cho 5 tình huống khi công ty thanh lý 1 phần hoặc toàn bộ khoản đầu tư của mình (“Disposals”).

Như mình đã chia sẻ trong Video về sự khác biệt trong chủ đề hợp nhất giữa đề thi FR & SBR:

Nội dung về “Disposals” không bị hỏi nhiều trong đề thi FR. Nhưng đây lại là nội dung rất được yêu thích trong đề thi SBR. Chính vì vậy nên chúng ta sẽ cần phải học thật kỹ. Trước khi đi tìm hiểu chi tiết, chúng ta hãy cùng đi tìm hiểu về các tình huống thanh lý vốn đầu tư có thể xảy ra. Và nguyên tắc chung khi xử lý kế toán đã nhé.

Lưu ý: Nội dung hợp nhất BCTC của SBR sẽ dựa trên kiến thức nền tảng của FR. Do vậy nếu bạn không nhớ thì tốt nhất là tham khảo trước các bài viết hướng dẫn Hợp nhất báo cáo tài chính mình đã làm cho môn FR trước nhé: 10 Bước hợp nhất BCĐKT và 5 Bước hợp nhất Báo cáo kết quả hoạt động kinh doanh

Phần 1. Hướng dẫn hợp nhất Báo cáo tài chính khi thanh lý vốn – Nguyên tắc chung

1.Các tình huống có thể xảy ra

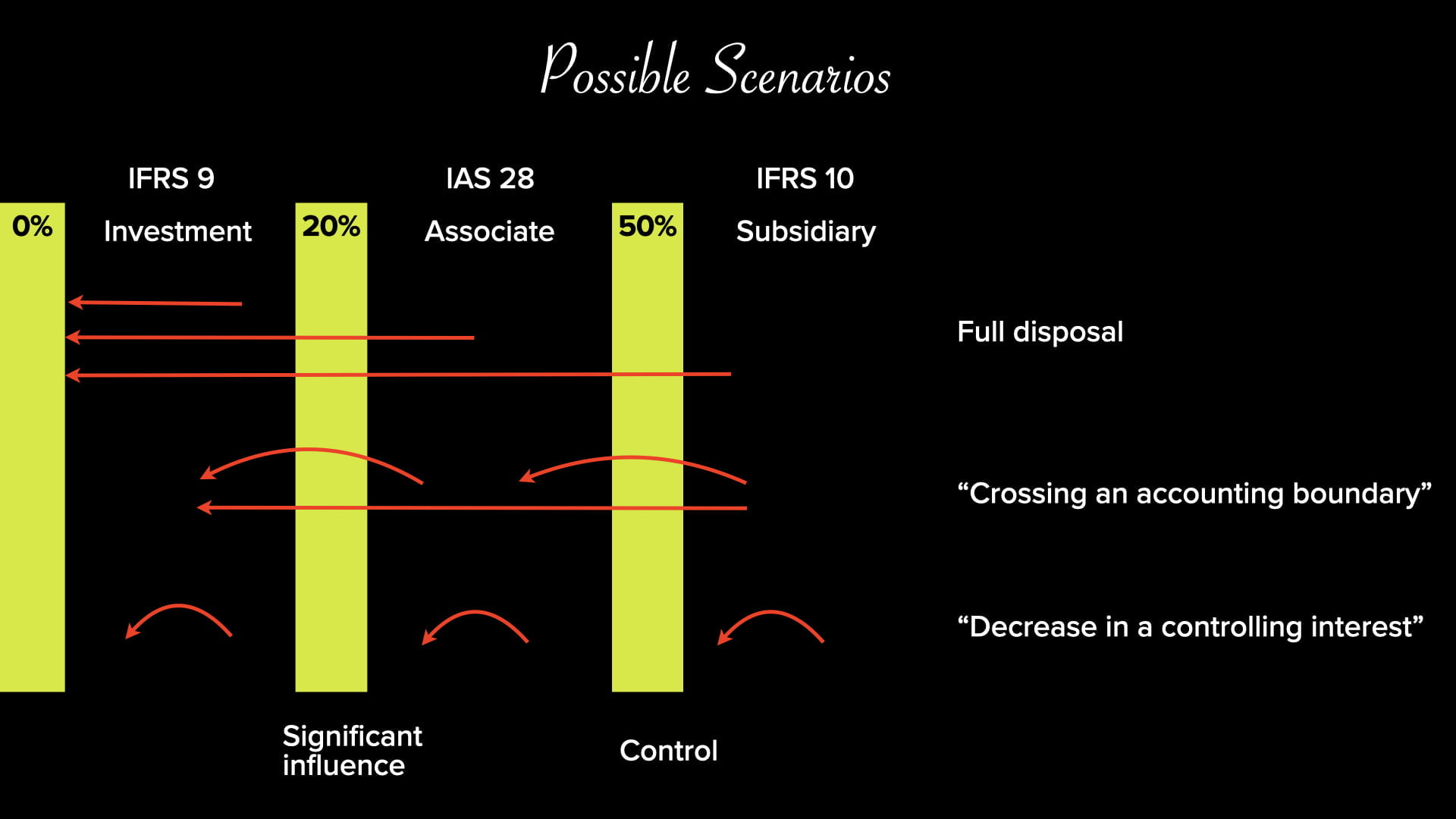

Các bạn hãy xem sơ đồ dưới đây:

Như vậy, có nhiều tình huống khác nhau khi 1 công ty thanh lý khoản đầu tư của mình. Tuy nhiên chúng ta có thể nhóm thành 3 nhóm:

Nhóm 1: Thanh lý toàn bộ giá trị khoản đầu tư. Kiểu 2 bên ly hôn, đường ai nấy đi, ra đi đầu không ngoảnh lại. :))

Nhóm 2. Việc thanh lý làm thay đổi “status” của khoản đầu tư. Nhóm này là theo kiểu sống 1 thời gian thấy không hợp, nhưng vì ràng buộc nhiều thứ nên đôi ta tạm thời ly thân trước. Ví dụ: từ công ty con thành công ty liên kết hay từ công ty liên kết thành khoản đầu tư. Việc thay đổi “status”này sẽ dẫn đến việc phải thay đổi cách kế toán cho khoản đầu tư còn lại

Nhóm 3. Việc thanh lý không làm thay đổi “status” của khoản đầu tư mà chỉ làm thay đổi tỷ lệ sở hữu của công ty. Nhóm này là theo kiểu từ yêu thương thắm thiết sang tình cảm phai nhạt dần, nhưng chưa ly thân. Ví dụ từ 40% xuống 30%, hay từ 80% xuống 60%.

Khi vào tình huống bài tập, chúng ta cần xác định xem thuộc nhóm nào để có cách xử lý tương ứng nhé.

2. Nguyên tắc xử lý chung

(1) Về vấn đề hợp nhất báo cáo tài chính, hãy nhớ:

- Tình trạng của khoản đầu tư trong suốt cả năm sẽ quyết định việc kế toán trên Group PLOCI theo tỷ lệ

- Tình trạng của khoản đầu tư tại thời điểm cuối năm sẽ quyết định việc kế toán trên Group BS

(2) Hạch toán kế toán

Từng tình huống sẽ có sự khác nhau trong cách xử lý chi tiết. Tuy nhiên, bản chất vấn đề thì chỉ nằm ở việc: xác định giao dịch thanh lý có làm thay đổi “quyền kiểm soát” hay “ảnh hưởng đáng kể” của công ty mẹ với chủ thể nhận đầu tư hay không?

TH1. Nếu câu trả lời là “có”: chúng ta sẽ phải thay đổi cách kế toán khoản đầu tư còn lại tương ứng với “tình trạng của nó, là “associate”, “joint venture” hay “investment”. Nếu là associate, joint venture thì hạch toán theo IAS 28. Còn là “investment” thì hạch toán theo IFRS 9.

Tức là chúng ta sẽ ghi nhận như là đã “bán” khoản đầu tư cũ & “mua” 1 khoản đầu tư mới vậy. Ngoài ra, nhà đầu tư sẽ phải xác định lãi lỗ từ hoạt động thanh lý vốn nữa.

Th2. Nếu câu trả lời là “không”: giao dịch thanh lý 1 phần vốn đầu tư sẽ được coi là giao dịch nội bộ giữa các cổ đông. Còn từ góc độ tập đoàn thì giao dịch này không tồn tại. Công ty sẽ không ghi nhận lãi lỗ từ hoạt động thanh lý. Mà chỉ phản ánh sự thay đổi của NCI & tỷ lệ sở hữu vốn của công ty trên báo cáo tài chính hợp nhất.

Để làm rõ các nguyên tắc này, hãy cùng xem 5 tình huống hướng dẫn Hợp nhất báo cáo tài chính sau đây.

Phần 2. Hướng dẫn Hợp nhất báo cáo tài chính cho 5 tình huống “Disposals”

[Tình huống 1] Bán toàn bộ (“Full disposal”)

1.Tình huống [Specimen 1]

K Co mua 80% vốn của N Co với giá $40m vào 1.1.20X6 khi FV của N Co là $44m. Phương pháp “The partial goodwill method” đã được sử dụng để xác định goodwill và khoản impairment trị giá $2m đã phát sinh cho cho 20X6.

Cổ phần vốn ở N Co đã được bán vào 31.12.X6 với giá $50m. Khi đó, giá trị ghi sổ của tài sản thuần có thể xác định được của N Co (không bao gồm goodwill) là $60. K Co ghi nhận khoản đầu tư vào N Co theo nguyên tắc giá gốc.

FD đã tính 1 khoản lãi phát sinh $2m từ việc bán N Co trên BCTC hợp nhất của tập đoàn. Cụ thể: = Tiền thu được là $50m – $48m là giá trị K Co sở hữu trong tài sản thuần có thể xác định được của N Co vào ngày bán (80% * $60m). Khoản lãi này được ghi tăng RE.

Yêu cầu: Giải thích, kèm tính toán phù hợp, cách ghi nhận lãi lỗ từ việc bán N Co trên BCTC hợp nhất của tập đoàn.

2. Kiến thức cần biết [IFRS 10 Consolidated financial statements]

Khi bị mất quyền kiểm soát công ty con, “công ty mẹ” sẽ cần ghi nhận:

- Bỏ ghi nhận tài sản thuần (bao gồm cả Goodwill) của công ty con theo giá trị ghi sổ

- Bỏ ghi nhận NCI (bao gồm cả các thành phần OCI liên quan) theo giá trị ghi sổ

- Ghi nhận FV của khoản thanh toán nhận được, nếu có, và mọi khoản cổ phiếu đã được phân phối như một phần của giao dịch

- Ghi nhận giá trị khoản đầu tư còn lại ở “công ty con” theo FV khi quyền kiểm soát bị mất

- Công ty sẽ phân loại lại tất cả các khoản mục liên quan đến công ty con đã được ghi nhận trước đó vào OCI như thể đã trực tiếp thanh lý các tài sản & nợ phải trả liên quan… Ví dụ: Đánh giá lại PPE lúc trước được ghi nhận vào Revaluation surplus thì giờ chuyển sang RE.

- Ghi nhận mọi khoản lãi lỗ của công ty mẹ phát sinh từ giao dịch này

Như vậy:

(1) Group BS: Tại thời điểm cuối năm, N Co đã không còn là công ty con của K Co. Do vậy, không thực hiện hợp nhất N Co vào BCTC của tập đoàn. Các chỉ tiêu liên quan đến công ty con này như: tài sản, nợ phải trả, NCI… đều phải ghi giảm.

(2) Group PL:

- Phải tính toán và trình bày trên BCTC hợp nhất Lãi lỗ từ hoạt động bán công ty con (Group profit/loss on disposal)

- Hợp nhất kết quả kinh doanh của N Co và trình bày NCI trên BCTC hợp nhất cho đến ngày bán công ty con (tính theo tỷ lệ)

| FV of consideration received | A |

| FV of investment retained | B |

| Share of consolidated carrying amount at date control lost: | C |

| Net assets at date control lost | |

| Goodwill at date control lost (*) | |

| NCI interests at date control lost (*) | |

| Group profit/loss on disposal | A + B – C |

(*) Lưu ý:

Tuỳ thuộc vào phương pháp tính Goodwill và NCI mà công ty áp dụng sẽ ảnh hưởng đến giá trị Goodwill và NCI cần ghi nhận ở đây.

- “Full goodwill method” – NCI được ghi nhận theo FV: Giá trị goodwill bao gồm trong bảng tính là toàn bộ goodwill phát sinh từ giao dịch hợp nhất của cả công ty mẹ & NCI. Và phải bao gồm cả giá trị NCI tại ngày bán khi tính Group profit/loss on disposal

- “Partial goodwill method” – NCI được ghi nhận theo % sở hữu của giá trị hợp lý của tài sản thuần: Giá trị goodwill bao gồm trong bảng tính chỉ là goodwill phát sinh từ giao dịch hợp nhất của công ty mẹ. Và không phải bao gồm giá trị NCI tại ngày bán khi tính Group profit/loss on disposal.

3. Đáp án

Nguyên lý chung

Theo quy định tại IFRS 10, Group profit/loss on disposal được xác định là chênh lệch giữa giá trị ghi sổ của tài sản thuần (bao gồm cả Goodwill) của khoản đầu tư được thanh lý và các khoản thanh toán nhận được từ việc thanh lý. Và khoản lãi lỗ này sẽ được ghi nhận là khoản lãi lỗ thuộc về công ty mẹ trên BCTC hợp nhất.

Như vậy, cách tính toán của FD hiện tại đang bị sai do chưa bao gồm giá trị goodwill tại ngày thanh lý.

Tính Group profit/loss on disposal

K Co áp dụng phương pháp “The partial goodwill method” do vậy không cần bao gồm giá trị NCI khi tính lãi lỗ từ hoạt động bán N Co.

FV of consideration received: $50m

FV of any investment retained: 0

Share of consolidated carrying amount at date control lost: $60m * 80% + $2.8m = $50.8m

- CA excluding goodwill on 31.12.X6: $60m

- Goodwill on 31.12.X6: $40m – $44m * 80% – $2m = $2.8m

Loss on disposal shoud be recognized: $0.8m

[Tình huống 2] Bán một phần – Từ công ty con thành công ty liên kết (Subsidiary to Associate)

1.Tình huống [Specimen 2]

1.10.20X4, H Co mua 60% cổ phiếu phổ thông của D Co. khi đó, FV của tài sản thuần có thể xác định được của D Co là $510m. NCI vào ngày mua được đo lường theo FV là $215m. Goodwill phát sinh là $50m và không bị suy giảm giá trị cho đến ngày thanh lý.

Vào 1.4.20X6, H Co thanh lý 20% trong số cổ phần của D Co với giá $140m. Khi đó, tài sản thuần của D Co, không bao gồm goodwill, có giá trị sổ sách là $590m. Từ 1.4.20X6, H Co có khả năng chỉ định 2 trong số 6 thành viên BOD của D Co. FV của 40% cổ phần của H Co vào ngày này là $300m.

Biết rằng lợi nhuận sau thuế của D Co cho năm tài chính 1.10-30.9.X6 là $123m.

Yêu cầu: Thảo luận, kèm tính toán phù hợp, cách thức khoản đầu tư vào D Co nên được hạch toán trên BCTC hợp nhất cho năm tài chính 30.9.20X6.

2.Kiến thức cần biết

(1) Sự khác biệt giữa “quyền kiểm soát” và “ảnh hưởng đáng kể” là gì?

IFRS 10 – Consolidated financial statements

“Quyền kiểm soát (“Control”) là điểm trọng yếu trong xác định công ty con. Quyền kiểm soát là quyền quản trị các chính sách tài chính và hoạt động của 1 chủ thể để thu được lợi ích từ các hoạt động đó. 1 nhà đầu tư được coi là có quyền kiểm soát 1 chủ thể chỉ khi thoả mãn tất cả các vấn đề sau:

- Quyền chỉ đạo các hoạt động liên quan của chủ thể nhận đầu tư

- Có quyền với các kết quả đầu ra biến đổi (variable returns) từ sự liên quan giữa nó với chủ thể nhận đầu tư

- Khả năng sử dụng quyền của mình với chủ thể nhận đầu tư để ảnh hưởng đến kết quả đầu ra nhận được

Nếu 1 nhà đầu tư nắm giữ từ 50% quyền biểu quyết của chủ thể đầu tư, có thể cho rằng nhà đầu tư có quyền kiểm soát chủ thể nhận đầu tư.

IAS 28 – Investments in Associates and Joint Ventures

“Ảnh hưởng đáng kể” (Significant influence”) là điểm trọng yếu trong xác định công ty liên kết. Ảnh hưởng đáng kể là quyền tham gia vào các quyết định chính sách tài chính và hoạt động của chủ thể nhận đầu tư, nhưng không kiểm soát hoặc đồng kiểm soát những chính sách này.

Nếu 1 nhà đầu tư nắm giữ từ 20% quyền biểu quyết của chủ thể đầu tư, có thể cho rằng nhà đầu tư có ảnh hưởng đáng kể đến chủ thể nhận đầu tư. Ngoài ra, các yếu tố sau cũng cung cấp bằng chứng về sự tồn tại của ảnh hưởng đáng kể:

- Có đại diện trong BOD

- Tham gia quá trình xây dựng các chính sách công ty

- Các giao dịch trọng yếu giữa nhà đầu tư & chủ thể nhận đầu tư

- Trao đổi qua lại các nhân sự trọng yếu

- Cung cấp các thông tin kỹ thuật quan trọng

(2) Cách ghi nhận trên BCTC hợp nhất khi “công ty mẹ” bị mất quyền kiểm soát “công ty con”?

Group PL:

- Kế toán khoản đầu tư như là công ty con cho đến ngày thanh lý. Hợp nhất kết quả kinh doanh và trình bày NCI cho giai đoạn đó.

- Tính toán và trình bày Group profit/loss on disposal (xem Tình huống 1 – Kiến thức cần biết bên trên)

- Kế toán khoản đầu tư là công ty liên kết kể từ ngày có sự ảnh hưởng đáng kể theo phương pháp vốn chủ sở hữu (giải thích ở mục 3 dưới đây)

Group BS:

- Đo lường lại giá trị khoản đầu tư còn lại theo FV tại ngày thanh lý khoản đầu tư vào công ty con

- Áp dụng phương pháp vốn chủ sở hữu để kế toán khoản đầu tư vào công ty liên kết

(3) Nguyên tắc kế toán khoản đầu tư vào công ty liên kết trên BCTC hợp nhất

Các khoản đầu tư vào công ty liên kết sẽ được hạch toán trên BCTC hợp nhất theo phương pháp Vốn chủ sở hữu (Equity Method).

Theo đó:

- Khoản đầu tư được ghi nhận ban đầu theo giá gốc, sau đó được điều chỉnh để phản ánh sở hữu của nhà đầu tư đối với lãi lỗ của công ty liên kết sau ngày mua.

- Phần sở hữu của nhà đầu tư đối với Lãi lỗ của công ty liên kết sau ngày mua được ghi nhận vào PL của nhà đầu tư

- Các khoản phân phối nhà đầu tư nhận được từ công ty liên kết sẽ được ghi giảm giá trị khoản đầu tư

- Giá trị ghi sổ của khoản đầu tư có thể cần điều chỉnh để phản ánh sự thay đổi về lợi ích tương ứng của nhà đầu tư đối với công ty liên kết từ sự thay đổi trong OCI của công ty liên kết. Ví dụ: Sự thay đổi phát sinh từ đánh giá lại tài sản, chênh lệch ngoại hối. Phần sở hữu của nhà đầu tư đối với những chênh lệch này sẽ được ghi nhận vào OCI của nhà đầu tư.

3. Đáp án

Việc bán cổ phần khiến H Co mất quyền kiểm soát D Co. Do đó:

- Goodwill, tài sản thuần và NCI của D Co phải được ghi giảm khỏi BCĐKT hợp nhất.

- Chênh lệch giữa các khoản mục này với lợi nhuận thu được từ bán cổ phần (bao gồm cả FV của cổ phiếu giữ lại) là $47m sẽ được ghi nhận vào lợi nhuận từ thanh lý.

Proceeds: $140m

Fair value of remaining interest: $300m

Goodwill at disposal: ($50m)

Net assets at disposal: ($590m)

NCI at disposal: $247m

At acquisition: $215m

NCI % of post acquisition profit (40% x ($590m – $510m)): $32m

Profit on disposal: $47m

Sau khi bán cổ phần, H Co sở hữu 40% cổ phần D Co và có khả năng chỉ định 2 trong số 6 thành viên BOD. IAS 28 quy định rằng 1 công ty liên kết là 1 công ty mà nhà đầu tư có ảnh hưởng đáng kể. Sự ảnh hưởng đáng kể được cho là khi nhà đầu tư có cổ phần từ 20% đến dưới 50%. Đại diện trong BOD cung cấp thêm bằng chứng về sự tồn tại của ảnh hưởng đáng kể này.

Do đó, 40% vốn còn lại ở D Co nên được kế toán như 1 công ty liên kết. Nó sẽ được ghi nhận ban đầu theo FV với giá trị $300m và kế toán theo phương pháp VCSH.

Như vậy:

- Group sẽ ghi nhận sở hữu của nó với lợi nhuận sau thuế của D Co. Tương đương $24.6m ($123m x 6/12 x 40%).

- Tại ngày báo cáo, công ty liên kết có giá trị ghi sổ là $324.6 m ($300m + $24.6m) trên BCĐKT hợp nhất.

[Tình huống 3] Bán một phần – Từ công ty con thành khoản đầu tư (Subsidiary to Investment)

1.Tình huống

1.5.X2, M Co mua 80% vốn tại P Co với mức giá là $250m. FV của tài sản thuần có thể xác định được của P Co tại ngày mua là $300m. M Co sử dụng phương pháp “Partial goodwill” cho các giao dịch hợp nhất. Goodwill không bị giảm giá kể từ ngày mua.

31.10.X3, M Co thanh lý 70% vốn ở P Co cho $290m. Tại ngày này, FV của tài sản thuần có thể xác định được của P Co là $370m. Phần vốn còn lại M Co sở hữu tại P Co có FV là $40m.

Lợi nhuận sau thuế & OCI (Gains on property revaluation) năm 20X4 của P Co lần lượt là $40m & $10m.

Yêu cầu:

(1) Xác định Group profit/loss on disposal

(2) Xác định giá trị chỉ tiêu NCI cần ghi nhận trên Group PL & OCI cho năm tài chính 30.4.X4

2. Kiến thức cần biết

Tương tự như trường hợp thanh lý từ Công ty con trở thành Associate. Chỉ khác ở cách hạch toán khoản đầu tư còn lại như khoản đầu tư vào công cụ vốn theo IFRS 9. Do vậy, công ty sẽ phải phản ánh sự thay đổi trong FV cũng như thu nhập từ cổ tức từ khoản đầu tư này.

3. Đáp án

(1) Xác định Group profit/loss on disposal

Xác định Goodwill tại ngày thanh lý vốn:

- Consideration transferred: $250m

- FV of identifiable net assets: $300m * 80% = $240m

- Goodwill at acquisition date: $10m

- Impairment: 0

- Total goodwill at disposal date: $10m

Xác định Group profit/loss on disposal:

| FV of consideration received | $290m |

| FV of investment retained | $40m |

| Share of consolidated carrying amount at date control lost: 80% * $370m + $10m | $306m |

| Net assets at date control lost = $370m * 80% | |

| Goodwill at date control lost = $10m | |

| Profits on disposal | $24m |

(2) Xác định giá trị NCI trên Group PL & OCI

Profit attributable to NCI: $40m * 1/2 * 20% = $4m

Total comprehensive income attributable to NCI: ($40m+$10m) * 1/2 * 20% = $5m

[Tình huống 4] Bán một phần – Từ công ty liên kết thành khoản đầu tư (Associate to investment)

1.Tình huống [Sep.2018]

B Co đã mua 40% vốn của S Co với giá $18m cách đây vài năm khi FV của các tài sản thuần có thể xác định được là $44m.

Kể từ ngày mua, B Co có quyền chỉ định 1 trong 5 giám đốc trong ban điều hành của S Co. Khoản đầu tư này được hạch toán theo phương pháp VCSH trên BCTC hợp nhất của B Co. B Co đã thanh lý 75% của 40% vốn vào 1.10.20X6 với giá $19m. Khi đó FV của tài sản thuần có thể xác định được của S Co là $50m.

Tại ngày này, B Co mất quyền chỉ định giám đốc vào ban điều hành. FV của 10% vốn còn lại là $4.4m vào 1.10.20X6 và $4m vào 30.6.20X7.

B Co đã ghi nhận 1 khoản lỗ vào Reserves $14m, được tính bằng mức giá $18m – FV là $4m tại ngày báo cáo. B Co tuyên bố rằng họ không có ý định bán phần vốn còn lại ở S Co. Và mong muốn phân loại 10% vốn còn lại là Fair value through other comprehensive income theo IFRS 9.

Yêu cầu

(1) Tại sao phương pháp vốn chủ sở hữu (equity accounting) là phương pháp phù hợp để kế toán S Co trong BCTC hợp nhất cho đến ngày thanh lý? Trình bày giá trị còn lại của khoản đầu tư của S Co trước ngày thanh lý?

(2) Lãi lỗ từ việc thanh lý khoản đầu tư vào S Co nên được ghi nhận như nào trên BCTC hợp nhất? và khoản đầu tư vào S Co nên được hạch toán như nào sau ngày thanh lý?

2. Kiến thức cần biết

(1) “Ảnh hưởng đáng kể” là gì?

Xem mục Kiến thức cần biết – Tình huống 2 bên trên.

(2) Phương pháp kế toán công ty liên kết trên BCTC hợp nhất

Xem mục Kiến thức cần biết – Tình huống 2 bên trên.

(3) Cách ghi nhận trên BCTC hợp nhất khi bị mất ảnh hưởng đáng kể đến “công ty liên kết”

IAS 28 – Investment in associates & joint venture

- Công ty sẽ ngừng áp dụng phương pháp VCSH để hạch toán khoản đầu tư vào công ty liên kết kể từ ngày mất sự ảnh hưởng đáng kể.

- Khoản đầu tư còn lại sẽ được hạch toán theo IFRS 9 như 1 khoản đầu tư vào công cụ vốn.

- Công ty cũng sẽ ghi nhận lãi lỗ từ việc thanh lý = FV của khoản đầu tư còn lại + Khoản lợi ích thu được từ thanh lý khoản đầu tư – CA của khoản đầu tư vào công ty liên kết tại ngày thanh lý

- Công ty sẽ kế toán tất cả các giá trị liên quan đến công ty liên kết đã được ghi nhận trước đó vào OCI như thể bên nhận đầu tư đã trực tiếp thanh lý các tài sản & nợ phải trả liên quan.

Cụ thể:

PL & OCI:

- Áp dụng phương pháp VCSH để kế toán khoản đầu tư liên kết đến ngày thanh lý

- Trình bày khoản lãi lỗ từ thanh lý khoản đầu tư

- Trình bày sự thay đổi trong giá trị FV của khoản đầu tư còn lại, bao gồm cả thu nhập từ cổ tức nhận được

BS:

- Đo lường lại khoản đầu tư còn lại theo FV tại ngày thanh lý khoản đầu tư vào công ty liên kết

- Kế toán khoản đầu tư còn lại như công cụ vốn theo IFRS 9

3. Đáp án

Yêu cầu 1.

Nếu 1 công ty nắm giữ từ 20% quyền biểu quyết của một công ty khác, nó được coi là có ảnh hưởng đáng kể trừ khi có bằng chứng chỉ ngược lại. Việc đại diện trong BOD hoặc tham gia vào quá trình đưa ra các chính sách quan trọng thường là bằng chứng cho sự tồn tại của sự ảnh hưởng đáng kể. B Co có 40% vốn tại S Co và có thể chỉ định 1 giám đốc vào BOD. Như vậy, B Co có ảnh hưởng đáng kể nhưng không kiểm soát S Co. S Co nên được phân loại là công ty liên kết và được kế toán theo phương pháp VCSH trên BCTC hợp nhất.

Phương pháp VCSH là phương pháp kế toán mà khoản đầu tư được ghi nhận ban đầu theo nguyên giá và sau đó được điều chỉnh khi có sự thay đổi sau ngày mua trong tài sản thuần của công ty liên kết theo tỷ lệ sở hữu của nhà đầu tư.

Giá trị còn lại của S Co trước ngày thanh lý: $18m + 40% x ($50m – $44m) = $20.4m

Yêu cầu 2

Vào ngày thanh lý 75% cổ phần tại S Co, B Co không còn có quyền ảnh hưởng đáng kể đến S Co. Và lợi nhuận từ việc bán cổ phần trị giá $3.1m cần được ghi nhận.

- Proceeds: $19m

- Fair value of retained interest: $4.5m

- Carrying amount of investment in associate: $18m + 40% x ($50m – $44m) = $20.4m

- Gain on disposal: $19m + $4.5m – $20.4m = $3.1m

B Co đã sai khi ghi nhận khoản lỗ $14m và nên điều chỉnh. Thay vào đó, khoản lãi $3.1m cần được ghi nhận.

Khoản đầu tư còn lại có FV $4.5 million. B Co không có ý định bán. Như vậy, B Co có thể phân loại khoản đầu tư này là Fair value through other comprehensive income theo IFRS 9. Khoản đầu tư đã ghi nhận $4m sẽ được phân loại lại vào ngày báo cáo, chênh lệch $0.5m còn lại sẽ được ghi nhận vào OCI.

[Tình huống 5] Bán một phần – Không ảnh hưởng quyền kiểm soát hay sự ảnh hưởng đáng kể (Control/Significant influence retained)

1.Tình huống

P Co mua 80% vốn trong số $600m vốn cổ phần của S Co vào 1.Dec.20X6 với số tiền là $800m. Khi đó: giá trị hợp lý của NCI là $190m. RE của S Co là $300m và các khoản mục VCSH khác là $20m. Tài sản thuần của S Co có FV = CA.

Vào 30.11.X7, P Co bán 10% vốn ở S Co với giá $120m. Khi đó: RE của S Co là $450m và các khoản mục VCSH khác là $30m.

Yêu cầu: Xác định khoản điều chỉnh tăng NCI và điều chỉnh vốn của công ty mẹ.

2. Kiến thức cần biết

IFRS 10 – Consolidated financial statements

Khi quyền kiểm soát không bị ảnh hưởng, bản chất của giao dịch là công ty con vẫn là công ty con. Không có giao dịch thanh lý nào cả. Giao dịch thanh lý 1 phần khoản đầu tư này sẽ được coi là giao dịch vốn – giao dịch giữa các cổ đông của công ty.

Do đó:

- Không cần ghi nhận lãi lỗ từ hoạt động thanh lý.

- Công ty sẽ cần ghi tăng giá trị NCI trên BCĐKT hợp nhất

- Ghi nhận sự chênh lệch giữa khoản thanh toán nhận được & giá trị NCI tăng lên như 1 khoản điều chỉnh vào Equity của công ty mẹ trên BCTC hợp nhất

Cụ thể:

(1) Group PL & OCI

- Hợp nhất như công ty con cho năm tài chính

- Tính toán NCI dựa trên tỷ lệ sở hữu trước và sau giao dịch thanh lý

(2) Group BS

- Hợp nhất như công ty con tại cuối năm tài chính

- Tính toán giá trị NCI cần ghi nhận trên BS (xem mục (*) dưới đây)

- Tính toán khoản điều chỉnh vào Equity cần ghi nhận (xem mục (**) dưới đây)

(*) Tính giá trị NCI cần ghi nhận trên BS

| NCI at acquisition (Tỷ lệ sở hữu ban đầu) | A |

| NCI share of post-acquisition reserves & other components of equity to date of disposal | B |

| NCI at date of disposal | C |

| Increase in NCI on date of disposal (C * Tỷ lệ sở hữu NCI tăng lên / Tỷ lệ sở hữu NCI ban đầu) | D |

| NCI after disposal | C + D |

| If disposal is partway through year: | |

| NCI share of post-acquisition reserves to year end (tỷ lệ sở hữu mới) | E |

| NCI at year end | F |

(**) Tính khoản điều chỉnh vào equity cần ghi nhận

FV of consideration received: X

Increase in NCI: Y = NCI at date of disposal * % sở hữu NCI tăng lên / % sở hữu NCI trước khi thanh lý

Adjustment to parent’s equity: X – Y

3. Đáp án

| Items | Amounts |

| NCI at acquisition (Tỷ lệ sở hữu ban đầu) | $190m |

| NCI share of post-acquisition reserves other components of equity to date of disposal($480m – $320m) * 20% | $32m |

| NCI at date of disposal | $222m |

| Increase in NCI on date of disposal ($222m * 10% / 20%) | $111m |

| NCI after disposal | $333m |

| FV of consideration received | $120m |

| Adjustment to parent’s equity ($120m – $111m) | $9m |

Bút toán hạch toán của chúng ta sẽ là:

DR Proceeds: $120m

CR NCI: $111m

CR Shareholder’s equity: $9m

Như các bạn thấy là 5 tình huống trên đều là các dạng bài tập tình huống nhỏ, chứ không phải 1 bài hợp nhất Báo cáo tài chính đầy đủ. Đó là vì đề thi SBR tập trung vào kiểm tra hiểu biết về cách xử lý tình huống hợp nhất của thí sinh, thay vì kỹ thuật thực hiện hợp nhất theo trình tự. Chính vì vậy nên cá nhân mình thấy thích câu hỏi hợp nhất của SBR hơn. Thời buổi này ai ngồi lập báo cáo thủ công nữa đâu đúng không?

Trong bài tiếp theo mình sẽ đi hướng dẫn hợp nhất báo cáo tài chính cho tình huống liên quan đến “Foreign transactions & entities”. Các bạn theo dõi nha.

PS. Bạn nào muốn tìm đọc chuẩn mực IFRS/IAS để hiểu rõ thì có thể truy cập Website chính thức của IFRS Foundation này. Các bạn đăng ký tài khoản miễn phí là đọc được chuẩn mực mình cần thôi.

Be First to Comment