Bài số 2/6 của Series các dạng bài tập của Đề thi CPA Môn Tài chính: Dạng bài “Rủi ro & Tỷ suất sinh lợi”

Dạng bài này tương ứng Chương 3 trong đề cương ôn tập của Hội. Và là 1 trong 3 dạng bài “thần thánh” tính đến thời điểm hiện tại.

Có thể bạn quan tâm: Tổng hợp các dạng bài tập Đề thi CPA môn Tài chính.

Dạng bài này xoay quanh 2 tình huống:

- Tính tỷ suất sinh lời kỳ vọng và độ lệch chuẩn; So sánh mức độ rủi ro của từng cổ phiếu/danh mục đầu tư

- Xác định rủi ro thị trường của cổ phiếu/danh mục đầu tư

Mình sẽ giải thích kỹ phần khái niệm liên quan trước khi vào tình huống. Các bạn chịu khó đọc để hiểu được bản chất vấn đề nhé.

Phần 1. Giải thích 2 khái niệm quan trọng

Vấn đề khó khăn nhất chúng ta gặp phải khi ôn thi môn Tài chính là: không gặp trong thực tế. Nên đọc các khái niệm liên quan thường thấy lạ lẫm.

Có 2 khái niệm quan trọng xuyên suốt toàn bộ các nội dung của môn Tài chính là:

(1) Tỷ suất sinh lời kỳ vọng

Tỷ suất sinh lời kỳ vọng hiểu nôm na là tỷ lệ lợi nhuận mong muốn thu được khi bỏ tiền ra đầu tư. Ví dụ: Bạn bỏ ra 10 đồng vốn đầu tư vào 1 doanh nghiệp. Bạn hy vọng thu được 3 đồng lợi nhuận. Thì tỷ suất sinh lời kỳ vọng của bạn là: 3/10 = 30%. Đây là đứng trên góc độ bạn là nhà đầu tư nhé.

Nếu đứng ở góc độ doanh nghiệp cần huy động vốn: tỷ suất sinh lời kỳ vọng của nhà đầu tư này sẽ chính là chi phí vốn của doanh nghiệp.

Dạng bài này sẽ chỉ đề cập đến khái niệm tỷ suất sinh lời kỳ vọng từ góc độ nhà đầu tư.

(2) Rủi ro

Là khả năng mà tỷ suất sinh lợi thực tế không đạt như tỷ suất sinh lời kỳ vọng của nhà đầu tư. Thông thường, rủi ro sẽ được chia làm 2 loại:

- Rủi ro thị trường (rủi ro hệ thống): là rủi ro cố hữu của việc đầu tư. Đầu tư đi liền với rủi ro mà. Dù lựa chọn đầu tư vào đâu thì rủi ro này vẫn tồn tại. Rủi ro này được đo lường bằng hệ số bê-ta.

- Rủi ro riêng biệt (rủi ro phi hệ thống): là rủi ro gắn liền với từng khoản đầu tư mà bạn chọn. Kiểu như rủi ro của cổ phiếu Vietjet sẽ khác với cổ phiếu VietnamAirlines vậy. Do đó, rủi ro này có thể được giảm thiểu bằng cách đa dạng hóa danh mục đầu tư.

Sở dĩ phải phân chia ra làm 2 loại vì bản chất khác nhau. Dẫn đến cách tính khác nhau:

Rủi ro riêng biệt được đo lường bằng:

- Tỷ suất sinh lời kỳ vọng % r

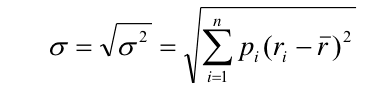

- Độ lệch chuẩn δ (sai khác giữa tỷ suất sinh lời kỳ vọng và thực tế).

- Hệ số biến thiên (Cv = δ/r)

– Khi so sánh 2 khoản đầu tư riêng biệt:

- Nếu hai khoản đầu tư có cùng (r), khoản đầu tư nào có độ lệch chuẩn δ càng cao thì mức rủi ro càng lớn.

- Nếu có tỷ suất sinh lời kỳ vọng khác nhau: Sử dụng hệ số biến thiên Cv để đánh giá. Khoản đầu tư nào có Cv lớn hơn thì rủi ro lớn hơn.

– Khi so sánh 2 Danh mục đầu tư: Danh mục đầu tư nào có Hệ số biến thiên Cv lớn hơn thì rủi ro lớn hơn.

Đã xong. Hãy đọc đi đọc lại nếu bạn chưa hiểu. Cả cái chương 3 trong đề cương ôn tập cũng chỉ xoay quanh 2 khái niệm này mà thôi.

Giờ chúng ta sẽ bắt đầu xử lý từng tình huống cụ thể nhé.

Phần 2. Xử lý tình huống

TH1. Tính tỷ suất sinh lời kỳ vọng, độ lệch chuẩn và so sánh rủi ro

Dạng bài này liên quan đến Rủi ro riêng biệt của từng khoản đầu tư (rủi ro phi hệ thống). Để dễ hình dung, chúng ta hãy thử giải quyết Câu 5 – Đề chẵn – Đề thi Năm 2014.

YC1: Tính tỷ suất sinh lời kỳ vọng và độ lệch chuẩn của từng cổ phiếu

- Tỷ suất sinh lời kỳ vọng của cổ phiếu: là tỷ suất sinh lời kỳ vọng trung bình của cổ phiếu trên 3 điều kiện thị trường khác nhau.

- Độ lệch chuẩn của cổ phiếu: là độ lệch giữa tỷ suất sinh lời kỳ vọng trung bình với tỷ suất sinh lời kỳ vọng riêng tương ứng với từng điều kiện thị trường:

YC2: Tính tỷ suất sinh lời kỳ vọng và độ lệch chuẩn của danh mục đầu tư

- Tỷ suất sinh lời kỳ vọng của danh mục chính là tỷ suất sinh lợi trung bình của 3 cổ phiếu trong danh mục. Công thức tính:

Tỷ suất sinh lợi trung bình của danh mục đầu tư = r (A) * % A trong danh mục + r (B) * % B trong danh mục + r(C) * %C trong danh mục

- Độ lệch chuẩn của danh mục đầu tư: Công thức tính:

Trong công thức này sẽ có 1 khái niệm mới là: Hiệp phương sai của danh mục Cov (i,j). Hiểu đơn giản là mối quan hệ rủi ro giữa hai cổ phiếu trong cùng một danh mục đầu tư nhé.

YC3. So sánh mức độ rủi ro của từng cổ phiếu/Danh mục đầu tư

Để so sánh rủi ro giữa các cổ phiếu hay giữa các danh mục đầu tư. Chúng ta đều có thể dùng Hệ số biên thiên Cv đã đề cập bên trên.

Cv = Độ lệch chuẩn của danh mục / Tỷ suất sinh lời kỳ vọng của danh mục

2 thông tin này đều đã được tính ở YC2 rồi nên chỉ việc lắp vào công thức là xong.

Các bạn xem đáp án của web cho Câu 5 – Đề chẵn – Đề thi CPA Năm 2014.

Lưu ý:

Ngoài 3 yêu cầu cơ bản này, đề bài có thể sẽ hỏi chúng ta thêm 1 câu: Rủi ro của danh mục sẽ tăng lên/giảm đi khi đầu tư vào 1 cổ phiếu cá biệt. Khi đó chúng ta chỉ cần so sánh Cv của danh mục với Cv của từng cổ phiếu. Nếu Cv của cổ phiếu nào < Cv của danh mục thì nghĩa là đầu tư riêng biệt vào cổ phiếu đó sẽ làm giảm rủi ro của danh mục. Và ngược lại.

TH2. Xác định rủi ro thị trường của khoản đầu tư/danh mục đầu tư

Tình huống này chưa xuất hiên trong đề thi. Nhưng tình huống 1 đã thi không biết bao nhiêu năm rồi. Nên kỳ thi năm nay có khả năng lại đổi gió. Các bạn có thời gian thì nên xem cả tình huống này cũng không thừa nhé.

Tình huống này có thể đưa ra 2 yêu cầu:

YC1: Tính hệ số bê-ta của danh mục

Như bên trên có nói, rủi ro thị trường được đo lường bằng hệ số bê-ta. Tuy nhiên, việc tính hệ số này không đơn giản. Do đó, khả năng đề bài sẽ chỉ yêu cầu tính Hệ số bê-ta của danh mục đầu tư dựa trên số liệu về Hệ số bê-ta của từng cổ phiếu trong danh mục. Cái này thì rất dễ. Các bạn lấy: Tổng của bê-ta của từng cổ phiếu * tỷ trọng cổ phiếu trong danh mục là xong.

YC2: Xác định có nên đầu tư vào 1 loại cổ phiếu cụ thể hay không?

Với các thông tin cho sẵn về:

- Tỷ suất sinh lợi đòi hỏi của thị trường Rm (tỷ suất sinh lời trung bình);

- Hệ số bê-ta;

- Chi phí vốn trong điều kiện không có rủi ro Rf (lãi suất trái phiếu chính phủ)

Khi đó, ta sử dụng công thức CAPM để tính Tỷ suất sinh lợi đòi hỏi của khoản đầu tư Ri: Ri = Rf + ßi (Rm – Rf)

Tỷ suất sinh lợi đòi hỏi của khoản đầu tư Ri: là tỷ suất sinh lợi đòi hỏi để bù đắp được rủi ro của thị trường đối với khoản đầu tư này. Như vậy:

- Nếu Ri < Tỷ suất sinh lời kỳ vọng của nhà đầu tư: Lợi nhuận kỳ vọng mang lại bù đắp được rủi ro thị trường. Do vậy nên đầu tư.

- Nếu Ri > Tỷ suất sinh lời kỳ vọng của nhà đầu tư: Lợi nhuận kỳ vọng mang lại còn không đủ để bù đắp rủi ro thị trường. Do vậy không nên đầu tư.

Bài tập về tình huống 2 trong các file bài tập mẫu của các lớp ôn thi CPA đều có. Các bạn có thể tìm để làm thử nhé.

Ad ơi, sửa công thức CV ở trên, bị ngược rồi kìa

Hi ad, ở đề lẻ 2011, câu 3 có cho dữ kiện hệ số tương quan của danh mục đầu tư A là 0,996; của danh mục đầu tư B là 0,999.Mình ko rõ sử dụng dữ kiện này như thế nào vào bài tập. Nếu ko có dữ kiện này,mình vẫn có thể giải được bình thường.Nhờ ad xem giúp nhé,tks ad.

Đúng rồi bạn ạ. Đề đó cho thừa dữ kiện. Theo mình là thế. 😀 Chính vì vậy nên dạng bài tập này ở các đề thi về sau không thấy cho dữ kiện kiểu này nữa. 🙂

Add ơi, ở phần Hệ số biến thiên CV = độ lệch chuẩn / tỷ suất lời kỳ vọng. Mà add ghi bị nhầm là ngược lại ạ.

Linh ơi, đúng là Ad bị nhầm. Ad sửa lại rồi. Cảm ơn bạn nhé. Bài đăng bao lâu mà chả ai báo cho là bị nhầm để sửa. 😀

cho em hỏi, cái tỉ suất sinh lợi của danh mục là các r(A), r(B), r(C) là mình dùng r trung bình hay là lấy r của mỗi ngày ạ? Vì cái bảng của em nó cho r mỗi ngày chứ không có cho sẵn R của từng cổ phiếu là bn cả ạ.

Hi Phương,

Ad chưa rõ ý em. Ý em là tỷ suất sinh lời của danh mục hay tỷ suất sinh lời của từng cổ phiếu? Là tỷ suất sinh lời kỳ vọng hay chỉ là tỷ suất sinh lời?

Tỷ suất sinh lời bản chất nó là tỷ lệ giữa lợi nhuận thu được cho 1 giai đoạn đầu tư / vốn đầu tư ban đầu. Do vậy nó sẽ gắn với giai đoạn/thời kỳ chứ Ad không nghĩ là nó gắn theo ngày.

Còn tỷ suất sinh lời kỳ vọng của 1 cổ phiếu thì nó là tỷ suất sinh lời trung bình của cổ phiếu đó tại các điều kiện thị trường khác nhau. Và vì cũng là tỷ suất sinh lời nên nó cũng gắn với giai đoạn.